Доходы в осв какой счет. Как можно проверить оборотно-сальдовую ведомость? Как считать налог на прибыль в бюджетном учреждении

Расчет налога на прибыль – важная задача для каждой организации. Есть много тонкостей и нюансов, которые должен знать каждый бухгалтер, выполняющий эту процедуру.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Величина налога на прибыль зависит от финансовых результатов деятельности организации. Данный налог начисляется на прибыль, которая является объектом налогообложения.

Прибыль вычисляется достаточно просто — из суммы доходов необходимо вычесть сумму расходов.

где НБ — налоговая база по налогу на прибыль по операциям, облагаемым по ставке 20%;

Др — доходы (от реализации и внереализационные) нарастающим итогом с начала года;

Р — Расходы (связанные с производством и реализацией и внереализационные) нарастающим итогом с начала года;

Уоп — убытки по операциям, учитываемым при расчете налога на прибыль в особом порядке;

Д — доходы, указанные в пункте 5.3 раздела V Порядка, утвержденного приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730;

Упр — убытки прошлых лет.

В данном случае особенность начисления заключается в том, что уплата сумм авансовых платежей и налога на прибыль, проводятся по месту нахождения компании, без распределения этих денежных средств по обособленным подразделениям.

Расчет доли прибыли, которая приходится на долю подразделения необходимо как среднюю арифметическую величину удельного веса.

Он определяется с учетом расходов на оплату труда служащих и остаточной стоимости основных средств предприятия и его подразделений за налоговый период.

Например. У ООО «Контакт» есть один филиал А и одно представительство Б. Нужно определить долю прибыли, которая относится к каждому подразделению за 1 квартал текущего года.

Расхода на оплату труда сотрудников составили за февраль 1 400 000 руб., в том числе:

- филиал А 400 000 руб.;

- представительство Б 300 000 руб.

По организации в целом статочная стоимость основных средств составляет 1 900 000 руб., в том числе:

- филиал А 200 000 руб.;

- представительство Б 400 000 руб.

УВП по заработной плате: 400 000/1 400 000*100% = 28,57% УВП2: 300 000/1 400 000*100% = 21,43%

УВП по основным средствам: 200 000/1 900 000*100% = 10,52% УВП2: 400 000/1 900 000*100% = 21,05%

Филиал: (28,57% + 10,52%) : 2 = 19,55%

Представительство: (21,43% + 21,05) : 2 = 21,24%

Чтобы определить долю прибыли, которая приходится на центральный офис предприятия необходимо из 100% вычесть получившиеся результаты. Итог будет составлять: 59,21%

Как считается налог за 1 квартал?

Отдельно стоит рассказать, как рассчитывается налог в 1С для новичков. С принятием для целей бухгалтерского учета понятие налога на прибыль исчезло.

Вместо этого возникли два новых положения: УД (условный доход) и УР (условный расход).

Расчет этих показателей осуществляется по следующим формулам: В 1С налоговая база для вычисления налога на прибыль – разность между доходами и расходами. Притом значения могут отличаться от принятых в бухучете.

Если это происходит, то возникают разницы между прибылью, рассчитанной в налоговом учете и бухгалтерском учете.

Такие разницы могут быть временными и постоянными. В бухучете находит отражение не сама разница, а размер налога, который рассчитан с этих разниц.

В ПБУ 18/02 не указаны требования по организации учета расчетов по налогу именно на 68 счете. Однако методическим решением компании «1С» было принято такое решение.

Расчет налога происходит в автоматическом режиме, путем применения регламентной операции «Расчет налога на прибыль».

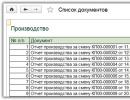

Как найти и посмотреть проводки по таким операциям? Достаточно выбрать из списка позицию «Показать проводки».

Как считать налог на прибыль в бюджетном учреждении?

Бюджетные учреждения являются плательщиками налога на прибыль.

Объектом налогообложения является прибыль, которая уменьшена на размер расходов. Их перечень изложен в . Бюджетные учреждения уплачивают только квартальные авансовые платежи по итогам отчетного периода не позднее срока, который установлен для подачи .

Чтобы не запутаться и правильно проводить начисление налога на прибыль необходимо:

- прописать в учетной политике бюджетной организации, что все доходы от предпринимательской деятельности следует облагать налогом на прибыль;

- доходы, которые относятся и не относятся к налогооблагаемой базе, нужно вести раздельно;

- если возникают трудности, то не стоит действовать «наобум». Необходимо обратиться за консультацией к специалистам или изучить принятые положения от Министерства финансов.

Если ставка по налогу равняется нуль, то следует своевременно предоставлять в налоговую службу документы, подтверждающие такую ставку.

Если в уставных документах указано, что организация имеет право заниматься предпринимательской деятельностью, то бюджетное предприятие обязано подавать декларацию по налогу на прибыль, даже если такой деятельности за отчетный период не было.

Налог на прибыль в 1С рассчитывается по итогам месяца после запуска регламентной операции, которая, в свою очередь, может быть запущена путем выполнения команды «Закрытие месяца». Проверка правильности расчета налога на прибыль в 1С (конфигурации 8)выполняется при помощи специального отчета «Анализ состояния налогового учета».

Как рассчитать налог в 1С

Учет расчетов по прибыли ведется в соответствии с действующим Положением по бухгалтерскому учету ПБУ 18/02, утвержденным приказом Минфина от 19.11.2002 № 114н. Сам налог рассчитывается на основании норм, указанных в главе 25 Налогового Кодекса.

Для расчета налога на прибыль в 1С налоговая база определяется в виде разницы между доходами и расходами, которые в налоговом учете могут отличаться от тех, что приняты в бухучете. Исходя из принципов, указанных в ПБУ 18/02, при расчете налога следует учитывать разницы между определенной по данным бухгалтерского учета величиной налога на прибыль и величиной, определенной по налоговому учету.

Эти разницы - постоянные (ПР) и временные (ВР) - возникают из-за различий в порядке учета обязательств налогоплательщика и его активов по нормативным актам, принятым для налогового и бухгалтерского учета. При этом ПР влекут за собой формирование постоянного налогового обязательства и постоянного налогового актива (сч. 99.02.3), а ВР - отложенных налоговых обязательств (сч. 77) или отложенных налоговых активов (сч. 09).

В программе 1С:8 для обеспечения соответствия требованиям ПБУ 18/02 ведется вспомогательный учет ПР и ВР при оценке стоимости обязательств и активов с целью расчета налога на прибыль.

С 2002 года, после внедрения ПБУ 18/02, понятие налога на прибыль для целей бухучета было исключено из оборота, вместо этого был внедрен термин - Условный доход (УД) или расход (УР). В бухучете отражаются не сами ПР и ВР, а сумма налога, которая рассчитана из этих расхождений.

Так, например:

УД = Прибыль по БУ * Ставка налога.

Если разницы учтены в соответствии с нормами ПБУ 18/02 и оборот по Кт сч. 68.04.2 (Расчет налога на прибыль) больше, чем оборот по Дт, то их разность будет соответствовать значению текущего налога, отображаемого в декларации по налогу на прибыль. А вот обратной ситуации не может быть, т.к. значение текущего убытка в налоговом учете всегда будет равно 0. Равенство оборотов при налоговом убытке может быть достигнуто при выполнении следующей записи:

Дт 09 Кт 68.04.2.

При этом на всех балансовых счетах должно выполняться равенство:

БУ = НУ + ПР + ВР

где БУ - стоимость обязательств и активов в бухучете;

НУ - стоимость обязательств и активов в налоговом учете.

Как проверить расчет налога в 1С

В связи с тем что с 2014 года в налоговой декларации требуется округлять значения до рублей, в программе 1С образующиеся копейки убираются при помощи проводок:

Дт (Кт) 68.04.2 Кт (Дт) 99.09.

Поэтому для проверки правильности расчета налога недостаточно лишь посмотреть сальдо на счету 68.04.2 - ведь теперь он всегда закрывается в конце месяца. Теперь следует анализировать результаты такого округления - т.е. обороты на счетах 68.04.2 (99.09).

Также есть другие автоматизированные способы проверки правильности расчета налога. Самым простым является сравнение суммы прибыли по декларации с суммой прибыли в отчете о финрезультатах - они не должны быть идентичны.

Кроме того, для проверки в 1С есть спецуслуга - экспресс-проверка ведения учета. Воспользовавшись этим сервисом, можно просмотреть детализированный отчет об обнаруженных ошибках и ознакомиться с предложенными рекомендациями.

Основным и наиболее эффективным способом проверки является использование спецотчета «Анализ состояния НУ по налогу на прибыль». Проверку следует начинать, перейдя в первый блок «Налог». Совершая переходы по блокам, необходимо обращать внимание, выполняется ли равенство БУ = НУ + ПР + ВР. Если равенство не выполняется, то блок будет выделен красной обводкой, а при выполнении равенства - зеленым цветом обводки.

Обычно ошибки допускаются при неправильном заносе первичных документов либо допуске погрешности при выполнении проводок вручную. Бухгалтер сможет найти ошибку, передвигаясь по соподчиненным блокам, подсвеченным красным цветом, до самого источника ошибки.

Итоги

При помощи программы 1С достаточно легко как произвести расчет налога на прибыль, так и проверить его, пользуясь подсказками. Принцип работы программы при произведении расчета налога на прибыль основан на выполнении требований ПБУ 18/02.

Напомним, что до 29 апреля 2014 года включительно налогоплательщикам необходимо представить налоговую декларацию по налогу на прибыль. Декларация по налогу на прибыль организаций. Оборотно-сальдовая ведомость по счету 90.01 за 1 квартал 2014 г. Анализ сче

Закончился 1 квартал 2014 года, представлена отчетность в ФСС и настало время подумать об остальных налогах.

Декларация по налогу на прибыль за 1 квартал 2014 года

Закончился 1 квартал 2014 года, в и настало время подумать об остальных налогах.

Об одном из них, по праву занимающем лидирующее положение по сложности определения налоговой базы и налогового учета, и пойдет речь в данной статье – она будет посвящена квартальной декларации по налогу на прибыль организаций.

Напомним, что до 29 апреля 2013 года включительно необходимо представить налоговую декларацию по налогу на прибыль.

В соответствии с положениями ст.285 НК РФ, налоговым периодом по налогу признается календарный год.

Отчетными периодами по налогу признаются:

Отчетными периодами по налогу признаются:

- первый квартал,

- полугодие,

- девять месяцев календарного года.

Отчетными периодами исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются:

- месяц,

- два месяца,

- три месяца,

- и так далее до окончания календарного года.

Форма декларации и Порядок ее заполнения утверждены Приказ от 22.03.2012г. №ММВ-7-3/174@ «Об утверждении формы и формата представления налоговой декларации по налогу на прибыль организаций, Порядка ее заполнения» .

Напомним, что в соответствии с разъяснениями ФНС, данными в их Письме от 15.06.2012г. №ЕД-4-3/9882@ «О налоговой декларации по налогу на прибыль организаций» , по согласованию с Минфином, новая форма налоговой декларации применяется, начиная с представления налоговой декларации по налогу на прибыль организаций за девять месяцев 2012 года.

Налогоплательщики, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли, применяют данную форму декларации начиная с представления налоговой декларации за семь месяцев 2012 года.

Так же, до 29 апреля включительно необходимо отчитаться Они предоставляют Налоговый о суммах выплаченных организациям доходов и удержанных налогов.

Данный Расчет утвержден Приказом МНС РФ от 14.04.2004г. №САЭ-3-23/286@

«Об утверждении формы Налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов».

Инструкция по заполнению вышеуказанного Расчета утверждена Приказом МНС РФ от 03.06.2002г. №БГ-3-23/275 «Об утверждении Инструкции по заполнению формы Налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов» .

Декларация по налогу на прибыль организаций.

Получить общее представление о том, каким образом заполняется Декларация по налогу на прибыль, можно ознакомившись со статьей «Заполнение декларации по налогу на прибыль за 2011 год».

Хотя вышеуказанная статья была написана к форме декларации, утвержденной Приказом ФНС России от 15.12.2010г. №ММВ-7-3/730@ (предыдущая форма Декларации), ознакомившись с ней начинающий специалист сможет получить представление о порядке заполнения действующей формы Декларации, так как принципы ее заполнения остались прежними.

Скачать бланк действующей формы Декларации по налогу на прибыль в формате эксель и Инструкцию по ее заполнению можно в разделе «Бланки» в категории «Налоговая отчетность», рубрика «Налог на прибыль» на Клерк.Ру.

В статье «Налоговые регистры по налогу на прибыль: сделай сам!» можно ознакомиться с принципами организации налогового учета на базе регистров бухгалтерского учета компании.

Расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов.

В соответствии с п.4 ст.289 НК РФ, налоговые агенты по налогу на прибыль, так же как и налогоплательщики, представляют в ИФНС по месту своего нахождения отчетность по налогу на прибыль не позднее 28 календарных дней со дня окончания соответствующего квартала.

Информацию о требованиях действующего законодательства относительно доходов, подлежащих налогообложению у источника выплаты, а так же об особенностях и с доходов, полученных иностранной организацией от источников в РФ, можно найти в статье «Налог на прибыль. Налоговые агенты» .

Скачать бланк Расчета в формате эксель и Инструкцию по заполнению Расчета можно в разделе «Бланки» в категории «Налоговая отчетность», рубрика «Налог на прибыль» на Клерк.Ру.

Заполним декларацию по налогу на прибыль за 1 квартал 2013 года на примере данных бухгалтерского и налогового учета торговой компании ООО «Ромашка».

Для расчета налога на прибыль мы будем использовать данные анализа следующих счетов бухгалтерского учета (в том числе, в разрезе субсчетов):

- 41 «Товары» в корреспонденции со счетом 90.02 «Себестоимость продаж».

В соответствии с учетной компании для целей бухгалтерского учета на счете 41 учитываются обособленно суммы пошлин и (субсчет 41.02 «Таможенные пошлины и сборы»).

Для целей бухгалтерского учета данные расходы расцениваются, как прямые.

Для целей налогового учета , согласно учетной политике компании, эти расходы

- 44 «Расходы на продажу» в корреспонденции со счетом 90.07 «Расходы на продажу».

В соответствии с учетной политикой компании для целей бухгалтерского учета на счете 44 учитываются в разрезе аналитики суммы транспортных расходов (прямые расходы для целей БУ) и суммы расходов на брокерские услуги (так же относятся к прямым расходам для целей БУ).

Для целей налогового учета , согласно учетной политике компании, транспортные расходы относятся к прямым расходам ,а суммы расходов на брокерские услуги относятся к косвенным расходам (т.е. списываются в той сумме, в которой они были понесены в отчетном периоде).

В результате разного подхода к учету брокерских услуг для целей налогового и бухгалтерского учета, образуются временные разницы в соответствии с ПБУ 18/02.

Кроме того, в бухгалтерском учете компания создает резерв на оплату предстоящих отпусков.

В налоговом учете такой резерв компанией не создается.

Так же временные разницы в соответствии с ПБУ 18/02 возникают у компании в связи с разницей между суммами амортизации ОС, начисляемыми в налоговом и бухгалтерском учете.

- 90 «Выручка».

Компания реализует товары, как на российском рынке, так и на экспорт. Соответственно часть товаров реализуется с нулевой ставкой НДС, а часть – со ставкой НДС 18%.

- 91 «Прочие доходы и расходы».

В числе прочих доходов и расходов компании учитываются положительные и отрицательные суммовые и курсовые разницы.

При этом в части суммовых разниц у компаний возникают временные разницы в соответствии с положениями ПБУ 18/02.

ООО "Ромашка"

Оборотно-сальдовая ведомость по счету 90.01 за 1 квартал 2013 г.

- Сальдо на начало периода

- Обороты за период

- Сальдо на конец периода

| Счет | ВЫРУЧКА БЕЗ НДС | НДС | ||||||

| Ставки НДС | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | ||

| 90.01.1 | 346 275 490 | 346 275 490 | ||||||

| 18% | 344 990 868 | 0 | 292 365 143 | 52 625 726 | ||||

| 0% | 1 284 621 | 0 | 1 284 621 | 0 | ||||

| Итого | 346 275 490 | 346 275 490 | 293 649 764 | 52 625 726 |

Напоминаем, что при расчете суммы выручки, учитываемой для целей налогообложения, суммы НДС не учитываются .

Согласно приведенным данным, доходы от торговых операций за вычетом НДС для целей налога на прибыль составили:

- 293 649 764 руб.

ООО "Ромашка"

Оборотно-сальдовая ведомость по счету 91.01 за 1 квартал 2013 г.

| Счет | Сальдо на начало периода | Обороты за период | ДЛЯ НУ | |||||

| Прочие доходы и расходы | Дебет | Кредит | Дебет | Кредит | Прин | НЕ ПРИН | комментарии | суммы НДС |

| 91.01 | 39 983 413 | |||||||

| Доходы - Курсовые разницы | 355 344 | 355 344 | 0 | |||||

| Доходы - поступления по выставленным претензиям перевозчику | 47 433 | 40 216 | 0 | НДС 7 217 (учтен на счете 91.02) | 7 217 | |||

| Доходы от сдачи имущества в аренду | 5 329 630 | 4 516 636 | 0 | НДС 812 994 (учтен на счете 91.02) | 812 994 | |||

| НДС не принимаемый для целей НУ | 33 | 0 | 33 | восстановлен ранее списанный НДС на расх.не приним. в НУ | ||||

| Отклонения курса продажи (покупки) иностранной валюты от официального курса | 418 836 | 418 836 | 0 | |||||

| Положительная курсовая разница - Нереализованная - Кредиты | 22 742 636 | 22 742 636 | 0 | |||||

| Положительная курсовая разница - Нереализованная - Прочая задолженность | 48 | 48 | 0 | |||||

| Положительная разница - переоценка прочей кредиторской задолженности в у.е. | 1 960 | 0 | 1 960 | переоценка на конец мес. | ||||

| 7 915 627 | 7 915 627 | 0 | ||||||

| Положительная курсовая разница - Нереализованная Торговая кредиторская задолженность в у.е. | 38 747 | 38 747 | 0 | |||||

| Положительная курсовая разница - Переоценка в валюте | 1 332 567 | 1 332 567 | 0 | |||||

| Положительная курсовая разница - Погашение кредитов | 2 639 | 2 639 | 0 | |||||

| Положительная курсовая разница - Прочая кредиторская задолженность в у.е. | 8 753 | 8 753 | 0 | |||||

| Положительная курсовая разница - Торговая кредиторская задолженность | 1 261 354 | 1 261 354 | 0 | |||||

| Претензия перевозчику | 50 668 | 42 939 | 0 | НДС 7 729 (учтен на счете 91.02) | 7 729 | |||

| Проценты к получению - прочие | 409 218 | 409 218 | 0 | |||||

| Прочие. Доходы от безвозмездно полученного имущества. | 25 903 | 25 052 | 851 | не приняты для НУ, т.к. нет док-в | ||||

| Прочие. Доходы прошлых лет | 142 | 142 | 0 | |||||

| Прочие - исправление ошибок прошлых лет, выявленных в отчетном году | 1 313 | 1 313 | 0 | |||||

| Прочие - списание Дт и Кт задолженности с истекшим сроком давности | 40 561 | 40 561 | 0 | |||||

| Итого | 39 983 413 | 39 152 629 | 2 844 | 827 940 | ||||

Согласно приведенным выше данным, прочие доходы за вычетом НДС для целей налога на прибыль учитываемые в составе внереализационных составили:

- 39 152 629 руб. В том числе доходы от безвозмездно полученного имущества – 25 052 руб.

Сумма не принимаемых для целей налог на прибыль доходов составила:

- 2 844 руб.

ООО "Ромашка"

Анализ счета 90.02 за 1 квартал 2013 г.

| Кор. Счет | Дебет | ДЛЯ НУ | |

| Начальное сальдо | Прин. в составе прямых | НЕ ПРИН | |

| 41 | 186 116 740 | ||

| 41.01 Товары на складах | 122 216 265 | 122 216 265 | |

| 41.02 Таможенные пошлины и сборы | 8 969 919 | 0 | 8 969 919 |

| 41.04 Покупные изделия | 54 051 102 | 54 051 102 | |

| 41.07 Товары на складах по ставке 0% (экспорт) | 879 454 | 879 454 | |

| Оборот | 186 116 740 | 177 146 821 | |

| Конечное сальдо | 186 116 740 | ||

Согласно вышеприведенным данным, сумма прямых расходов, относящихся к реализованным товарам для целей налога на прибыль составила:

- 177 146 821 руб.

Расходы на таможенные пошлины и сборы, учитываемые для целей налог на прибыль в составе косвенных расходов составили:

- 10 262 742 руб.

ООО "Ромашка"

Анализ счета 90.07 за 1 квартал 2013 г.

| Кор. Счет | Дебет | ДЛЯ НУ | ||

| Начальное сальдо | в БУ | Прин (косвенные расходы) | НЕ ПРИН | |

| 44 | ||||

| 44 "Амортизация" | 5 511 315 | 5 485 409 | 25 905 | |

| 44 "Брокерские услуги" | 2 002 660 | 1 975 914 | 26 746 | |

| 44 "Заработная плата" | 7 016 444 | 6 932 668 | 83 776 | |

| 44 "Платежи за негативное воздействие на окр.среду сверх нормы не приним для НУ" | 4 387 | 0 | 4 387 | |

| 44 "Представительские расходы не приним в НУ" | 102 998 | 0 | 102 998 | |

| 44 "Страховые взносы с ФОТ" | 1 094 074 | 1 041 816 | 52 257 | сумма резерва (+использ.-начисл.) |

| 44 "Представительские расходы принимаемые" | 181 551 | 181 551 | 0 | |

| 44 "Аренда" | 7 342 699 | 7 342 699 | 0 | |

| 44 "Аутсорсинг" | 10 927 244 | 10 927 244 | 0 | |

| 44 "Консультационные услуги" | 855 225 | 855 225 | 0 | |

| 44 "Ремонт оборудования" | 242 623 | 242 623 | ||

| 44 "косметический ремонт офиса" | 75 348 | 75 348 | ||

| 44 "Командировки" | 63 818 | 63 818 | ||

| 44 "Инвентарь и хоз.принадлежности" | 106 831 | 106 831 | ||

| 44 "Канцтовары и прочие материалы" | 2 834 006 | 2 834 006 | ||

| 44 "ДМС" | 148 744 | 148 744 | ||

| 44 "Уборка склада" | 101 483 | 101 483 | ||

| 44 "Юридические услуги" | 126 949 | 126 949 | ||

| 44 "Экспидиционные услуги" | 15 669 076 | 15 669 076 | ||

| 44 "Прочие коммерческие расходы" | 845 771 | 845 771 | 0 | |

| 44 "Налог на имущество" | 1 351 697 | 1 351 697 | 0 | |

| 44 "Платежи за негативное воздействие на окр.среду" | 3 763 | 3 763 | 0 | |

| 44 "Транспортный налог" | 35 | 35 | 0 | |

| ИТОГО | 56 608 740 | 56 312 671 | 296 069 | |

Согласно вышеприведенным данным, коммерческие расходы, учитываемые для целей налог на прибыль в составе косвенных расходов составили:

56 312 671 руб. В том числе: расходы на амортизационные отчисления - 5 485 409 руб., расходы в виде налогов и сборов – 1 355 495 руб.

Транспортные расходы, учитываемые для целей налогового учета в составе прямых расходов составили:

5 446 026 руб.

ООО "Ромашка"

Оборотно-сальдовая ведомость по счету 91.02 за 1 квартал 2013 г.

| Счет | Обороты за период | ДЛЯ НУ | ||||

| Прочие доходы и расходы | Дебет | Внереал.прин. | НЕ ПРИН | Косвенные (налоги) | Убытки прошлых лет | |

| 91.02 | 54 271 228 | |||||

| Курсовые разницы | 362 751 | 362 751 | 0 | |||

| Госпошлины | 5 845 | 0 | 0 | 5 845 | ||

| Госпошлины за выдачу разрешения на работу иностр. гражд | 3 636 | 0 | 0 | 3 636 | ||

| Госпошлины за регистрацию договора аренды | 55 | 0 | 0 | 55 | ||

| Доходы внереализационные (НДС) | 7 217 | 0 | 7 217 | 0 | ||

| Доходы от сдачи имущества в аренду (включая НДС с доходов) | 5 470 678 | 4 657 683 | 812 994 | |||

| Комиссия по переводам | 150 748 | 150 748 | 0 | |||

| Налог на землю и воду | 83 709 | 0 | 0 | 83 709 | ||

| НДС начисленный по претензии | 7 729 | 0 | 7 729 | |||

| НДС начисленный при безвозмездной передаче ТМЦ | 829 | 0 | 829 | |||

| НДС не приним.для НУ | 410 248 | 0 | 410 248 | |||

| Отклонения курса продажи (покупки) иностранной валюты от официального курса | 647 529 | 647 529 | 0 | |||

| Отрицательная курсовая разница - Нереализованная - Кредиты | 24 758 139 | 24 758 139 | 0 | |||

| Отрицательная курсовая разница - Нереализованная - Прочая кредиторская задолженность | 24 | 24 | 0 | |||

| Отрицательная курсовая разница - Нереализованная - Прочая кредиторская задолженность в у.е. | 1 100 | 0 | 1 100 | |||

| Отрицательная курсовая разница - Нереализованная - Торговая кредиторская задолженность | 8 992 080 | 8 992 080 | 0 | |||

| Отрицательная курсовая разница - Переоценка денежных средств в валюте | 659 091 | 659 091 | 0 | |||

| Отрицательная курсовая разница - Погашение кредитов | 789 523 | 789 523 | 0 | |||

| Отрицательная курсовая разница - Прочая кредиторская задолженность в у.е. | 2 712 | 2 982 | -270 | |||

| Отрицательная курсовая разница - Прочие | 1 | 1 | 0 | |||

| Отрицательная курсовая разница - Торговая кредиторская задолженность | 1 052 656 | 1 052 656 | 0 | |||

| Положительная курсовая разница - Нереализованная - Торговая кредиторская задолженность | 0 | 0 | 0 | |||

| Проценты к уплате - кредиты и займы | 1 727 273 | 1 727 273 | 0 | |||

| Прочие банковские услуги | 339 | 339 | 0 | |||

| Прочие доходы/расходы Корректировка ошибок прошлых лет, выявленных в отчетном году | 3 886 | 0 | 0 | |||

| Прочие расходы НДС (не приним.для НУ) | 8 641 385 | 0 | 8 641 385 | |||

| Прочие расходы Общие Расходы прошлого периода (не приним.для НУ) | 6 923 | 0 | 6 923 | |||

| Прочие расходы Общие Убытки прошлых лет | 483 810 | 0 | 0 | 487 696 | ||

| Прочие расходы по арендной плате (НДС) | 1 335 | 1 335 | 0 | |||

| Штрафы за возврат билетов | 571 | 571 | 0 | |||

| Итого | 54 271 821 | 43 802 726 | 9 888 154 | 93 245 | 487 696 | |

Согласно вышеприведенным данным, прочие расходы, учитываемые для целей налог на прибыль в составе внереализационных расходов составили:

43 802 726 руб. В том числе расходы на проценты с заемных средств – 1 727 273 руб.

Суммы убытков прошлых лет, приравниваемых к внереализационным расходам, составили:

487 696 руб.

Сумма налогов и сборов, учитываемая для целей НУ в составе косвенных расходов составила:

93 245 руб.

На основании вышеприведенных расчетов были сформированы налоговые регистры по налогу на прибыль ООО «Ромашка» за 1 квартал 2013 г.:

Налоговый регистр по учету доходов для целей НУ

За 1 квартал 2013г.

| Доходы | В декларации | |||

| № счета | сумма | Вид доходов | № листа | №строки |

| 90.01 счет | 293 649 764 | от покуп.товаров | прил.1 к листу №2 | 012 |

| 91.01 счет | прочие активы | прил.1 к листу №2 | 014 | |

| 293 649 764 | прил.1 к листу №2 | 010 | ||

| 293 649 764 | ИТОГО ДОХОДОВ ОТ РЕАЛИЗАЦИИ | прил.1 к листу №2 | 040 | |

| 91.01 счет | 39 152 629 | внереализационные | прил.1 к листу №2 | 100 |

| 91.01 счет | 25 052 | в т.числе безвозмездн.получ.им-во | прил.1 к листу №2 | 103 |

| 91.01 счет | от продажи ОС | прил.3 к листу №2 | 030 |

| ИТОГО ДОХОДЫ | 332 802 393 |

Налоговый регистр по учету расходов для целей НУ

За 1 квартал 2013г.

| Расходы | В декларации | |||

| № счета | сумма | Вид расходов | № листа | №строки |

| 90.02 счет | 177 146 821 | прям.покуп.товары | прил.2 к листу №2 | 030 |

| 90.07 (с 44 "транспортные расходы") | 5 446 026 | прям.трансп.расходы | прил.2 к листу №2 | 020 |

| ИТОГО прям.расходы | 182 592 847 | прил.2 к листу №2 | 020 | |

| 90.02 счет | 177 146 821 | в т.ч. стоимость пок.товаров | ||

| 90.07 (с 44 счета за минусом тр.расходов, налогов и резервов) | 54 957 176 | косвенные расходы | прил.2 к листу №2 | 040 |

| 90.02 (со счета 41.02) | 10 262 742 | Таможенные пошлины и сборы | прил.2 к листу №2 | 040 |

| 91.02 счет | 93 245 | в т.ч. налоги (зем+вода+госпошлины) | прил.2 к листу №2 | 041 |

| 90.07 (с 44 счета) | 1 355 495 | в т.ч. налоги (им+НЕГАТИВ) | прил.2 к листу №2 | 041 |

| Итого налоги | 1 448 740 | прил.2 к листу №2 | 041 | |

| ИТОГО косвенн.расходы | 66 668 658 | прил.2 к листу №2 | 040 |

| только в НУ | 4 083 | по расчету убытка от ОС | прил.2 к листу №2 | 100 |

| 91.02 счет | цена прочих активов | прил.2 к листу №2 | 060 | |

| Расходы от ОС и долей | прил.2 к листу №2 | 080 | ||

| 91.02 счет | доли | лист №5 | 030 | |

| 249 265 588 | ИТОГО признанных расходов | 130 | ||

| 5 485 409 | амортизация всего для НУ | прил.2 к листу №2 | 131 | |

| амортизация НМА | прил.2 к листу №2 | 132 | ||

| 91.02 счет | 43 802 726 | внереализационные | прил.2 к листу №2 | 200 |

| 91.02 счет | 1 727 273 | проценты по заемн.средствам | прил.2 к листу №2 | 201 |

| 91.02 счет | 487 696 | убытки приравн. к внереализац.расх. | прил.2 к листу №2 | 300 |

| 91.02 счет | 487 696 | убытки прошл.нал.периодов | прил.2 к листу №2 | 301 |

| ИТОГО внереал.расходов | 44 290 422 | |||

| ИТОГО РАСХОДЫ | 293 556 009 | |||

| прибыль до налогообложения | 39 246 383 |

Обратите внимание: У ООО «Ромашка» по итогам 9 месяцев 2012г. сумма авансовых платежей на 4 кв. 2012г. и на 1 кв. 2013г. составила 0.00 руб.

Соответственно, за 1 кв. 2013г. к доплате исчислено 7 849 277 руб. И эту же сумму компания отражает, как сумму авансового платежа на 2 кв. 2013г.

Если организация применяет ПБУ 18/02, то необходимо проверить правильность расчета налога на прибыль. Сумма текущего налога на прибыль должна соответствовать налогу на прибыль, рассчитанному по . Необходимо сверить рассчитанный налог на прибыль с Оборотно-сальдовой ведомостью по счету 68.04.1 «Расчеты с бюджетом».

Шаг 1. Рассчитайте условный доход (расход)

Информация заполняется на основе данных о бухгалтерской прибыли (убытках) по счету 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения». По данному счету формируются итоговые данные закрытия счетов 90.09 «Прибыль / убыток от продаж» и 91.09 «Сальдо прочих доходов и расходов».

Расчет производится исходя из прибыли или убытка, полученного в результате разницы между кредитовым обротом счета 99.01.1 и его дебетовым оборотом:

- Январь – бухгалтерская прибыль – 822 393,51 проверка (834 144,97 – 11751,46).

- Февраль – бухгалтерская прибыль – 129 190 ,21 проверка (146 961,71 – 17 771,50).

- Март – бухгалтерская прибыль – 139 461,05 руб. проверка (157 958,71 – 18 497,66):

Результаты условного расхода (дохода):

Шаг 2. Сравните расчет условного дохода (расхода) с ОСВ

Сравните расчет условного дохода (расхода) с ОСВ по счету 99.02.1 «Условный расход по налогу на прибыль» и 99.02.2 «Условный доход по налогу на прибыль:

Шаг 3. Проверьте правильность расчета общей суммы текущего налога на прибыль

Проверьте правильность расчета общей суммы текущего налога на прибыль, которая состоит из суммы:

- Отложенных налоговых активов Д 09 К 68.04.2;

- Отложенных налоговых обязательств Д 68.04.2 К 77;

- Постоянных налоговых активов Д 68.04.2 К 99.02.3;

- Постоянных налоговых обязательств Д 99.02.3 К 68.04.2;

- Условный расход Дт 99.02.1 Кт 68.04.2;

- Условный доход Дт 68.04.2 Кт 99.02.1.

Произвести проверку можно путем сравнения данных в таблице:

Проверка данных из примера:

- Сводные данные за I квартал:

- ПНО = 9 782,98 руб.

- ОНА = 0 руб.

- Условный расход = 218 208,95 руб.

- Итого: 227991,93 руб.

- ПНА = 0 руб.

- ОНО = 56 022,64 руб.

- Условный доход= 0 руб.

- Итого: 56 022,64 руб.

- Налог на прибыль к уплате: 227 991,93 – 56 022,64 = 171 969,29 руб.

Общая сумма начисленного текущего налога на прибыль составляет 171 969,29 руб. На эту сумму оформляется проводка по начислению Налога на прибыль в разрезе бюджетов Дт 68.04.2 Кт 68.04.1.

Шаг 4. Анализ состояния налогового учета по налогу на прибыль в 1С 8.2

Сверьте данные ОСВ, сформированной по признаку НУ с отчетом Анализ состояния налогового учета по налогу на прибыль:

Поставьте вашу оценку этой статье:

Также сюда относится стоимость ценностей, которые получены в ходе ликвидации основных средств, выявленных при инвентаризации.Фото: ценные бумаги Расходы юридических лиц (корпораций) Расходы организаций, которые относятся к налоговой базе, в обязательном порядке должны быть подтверждены документами, быть экономически обоснованными, относится к деятельности предприятия, которая направлена на получение доходов. Невыполнение одного из условий ведет к тому, что расходы не будет признаны. Их делят на две обширные группы:

- расходы, которые имеют прямое отношение к процессу производства и реализации товаров, работ, услуг. Их перечень подробно изложен в ст. №253 НК РФ;

- внереализационные расходы. Их перечень приведен в ст. №265 НК РФ.

Своевременный и достоверный расчет налога на прибыль – важнейшая задача для предприятий. Это прямой налог.

Как проверить прибыль по оборотно сальдовой ведомости

Как правило заполняется строка 010 – это выручка организации по основной деятельности без НДС. В ОСВ берем оборот по Кредиту 90.01 отнимаем оборот по дебету 90.03 Строка 011 это выручка от продажи покупных товаров без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 (но только если то накладной была вторая проводка Дт90.02 Кт 41). Можно сформировать анализ счета 41 и посмотреть корреспонденцию с 90.02.

Строка 012 это выручка от продажи готовой продукции без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 (но только если то накладной была вторая проводка Дт90.02 Кт 43). Можно сформировать анализ счета 43 и посмотреть корреспонденцию с 90.02.

Как рассчитать налог на прибыль организации

При применении первого способа отчетными периодами считаются такие промежутки:

- 3 первых месяцев с 01.01 по 31.03;

- 6 месяцев с 01.01 по 30.06;

- 9 первых месяцев с 01.01 по 30.09.

Если предприятию дано право, использовать второй способ, то периоды исчисляются по месяцам. Как распределяется налоговая ставка При установленной налоговой ставке 20%, согласно законодательству НК РФ, 2% идет на пополнение федерального бюджета страны, а на 18% становится богаче региональный. В полном объеме он уходит в федеральную казну от предприятий, добывающих с морских недр углеводородное сырье.

Как рассчитать налог на прибыль? Формула следующая:НП = (ОД - ОР)*СНП/100Здесь: НП – налог на прибыль; ОД – суммарные доходы; ОР - суммарные расходы; СНП – процентная ставка данного налога.

Как рассчитать налог на прибыль организаций в 2014 году

Для окончательной очистки внереализационных доходов от НДС, из общей суммы Кт.об.91.1 вычитаем Дт.об.91.2 (субконто –НДС). Полученную цифру записываем. 3. Подготавливаем внереализационные расходы, учитываемые при налогообложении, т.е. очищаем Дт.об.91.2 от расходов, которые не учитываются при налогообложении (НДС- смотреть выше, штрафы, пени). Полный перечень расходов можно найти в ст. 251 гл.21 НК РФ.

Для окончательной очистки внереализационных расходов от расходов, не учитываемых при налогообложении, из Дт.об.91.2 вычитаем соответствующие субконто (НДС, штраф, пеня и пр.) Полученную цифру записываем. 4. Подготавливаем себестоимость продаж (в случает если были проданы не только покупные товары, но и товары, произведенные самостоятельно) Дт.об.90.2.1.

Статьи

Внимание

Он взимается с юридических лиц любой категории. Стоит учесть, что прибыль, которая вычисляется бухгалтерией и прибыль, которая идет для налогообложения порой не совпадают. Из-за такой особенности в большинстве организаций успешно взаимодействуют налоговый, управленческий и бухгалтерский учет. Методы расчета Многие организации находятся на общем режиме налогообложения.

Поэтому вопрос о том, как рассчитать налог на прибыль при ОСНО возникает достаточно часто. Проводить такой расчет нужно очень внимательно. Важно помнить, что начисление данного платежа регулирует гл. № 25 НК РФ. Показатели доходов и расходов необходимо считать нарастающим итогом, а учитывать лишь те, которые относятся к налогооблагаемым.

Каждая организация, находящаяся на общем режиме налогообложения, выбирает метод учета.

Как разобраться в оборотно-сальдовой ведомости

Важно

Одновременно еще раз проверяем НДС с реализации (если реализация вся облагается НДС 18%, то Кр.об. 90.1.1/118*18=Дт.об.90.3. Если разная ставка НДС (18%, 10%), то проверяем реализацию по каждой ставки НДС. Для окончательной очистки реализации от НДС, из Кр.об.90.1.1 вычитаем Дт.об.90.3.

Полученную цифру записываем. 2. Очищаем внереализационные доходы (счет 91.1) от НДС. Это нужно сделать в том случае, если у вас есть внереализационные доходы, облагаемые НДС (чаще всего это сдача имущества в аренду). НДС по внереализационным доходам можно увидеть в оборотно-сальдовой ведомости счета 91.2 (субконто- НДС).

Если у вас нет такого субконто, то берите, то субконто, где у вас аккумулируется весь НДС по внереализационным доходам. Проверяем правильность расчета НДС — Кр.об.91.1 (доходы облагаемые НДС)/118*18= Дт.об.91.2 (субконто-НДС).

Результат необходимо умножить на ставку платежа и поделить на 100. Получится итоговая сумма налога, 18% из которой будет перечислено в бюджет местного уровня, а 2% уйдут в федеральный. Ниже представлен алгоритм расчета. Пример 1 Общество с ограниченной ответственностью «Плюс» занимается разработкой и производством столов для компьютера.

Исходные данные для расчета налога на прибыль следующие:

- в текущем отчетном периоде на развитие бизнеса компания оформила банковский кредит в размере 1 000 000 руб. Предоплата составила 400 000 руб. Следует отметить, что суммы по кредиту не облагаются налогом на прибыль;

- по прошествии первого квартала выручка от реализации столов составила 1 770 000 руб., в том числе НДС 270 000 руб.;

- сумма, потраченная на материалы и сырье, составила 500 000 руб.;

- в прошлом году у фирмы был убыток.

Расчет прибыли по оборотно сальдовой ведомости пример

Отметим, какие проводки по налогу на прибыль выполняет бухгалтерия: Проводка Операция Дт 99 Кт 68 и Дт 68 Кт 99 Сумма начисленного налога Дт 99 Кт 68 Постоянное налоговое обязательство Дт 09 Кт 68 Отложенный налоговый актив Дт 68 Кт 77 Сумма отложенного налогового обязательства Следует отметить, что авансовые платежи, подлежащие уплате в течение отчетного периода, в обязательном порядке должны быть перечислены не позднее 28 числа каждого месяца данного периода. Порядок расчета налога на прибыль за 9 месяцев Налогоплательщики по итогам первого квартала, полугодия, девяти месяцев начисляют авансовые платежи. Величина платежа за девять месяцев равняется налогу на прибыль за этот период за минусом платежей за первый квартал и полугодие. Не стоит забывать, что в течение каждого отчетного периода выполняются еще и ежемесячные авансовые платежи. Как проводить расчет было указано выше.

Доходы организации (ООО) В соответствии с действующим законодательством налогом на прибыль облагаются все нижеперечисленные доходы общества с ограниченной ответственностью:

- суммы, которые получила организация, за счет реализации товаров, выполнения работ, оказания услуг. В данном случае неважно были ли приобретены эти товары на стороне или произведены собственными силами;

- внереализационные доходы. Это обширная группа, которая включает прибыль прошлых отчетных периодов, которая была выявлена в текущем году; имущество, полученное в безвозмездной форме; проценты по займам, коммерческим кредитам, ценным бумагам; дивиденды.

Лист 02 Расчет налога на прибыль организации Код строки 010 Доходы от реализации Код строки 010 должен равняться Кр.об.90.1.1 без НДС Код строки 020 Внереализационные доходы Код строки 020 должен равняться Кр.об.91.1 без НДС (если внереализационные доходы у вас с НДС) Код строки 030 Расходы, уменьшающие сумму доходов от реализации Код строки 030 должен равняться Дт.об.90.2.1 + Дт.об.сч.90.7.1 + Дт.Об.сч.90.8.1 Код строки 040 Внереализационные расходы Код строки 040 должен равняться Дт.об.91.2 очищенный от расходов, которые не попадают под налогообложение (НДС, штраф, пеня и пр.). Код строки 060 Итого прибыль (убыток) Код строки 060 должен равняться разнице между суммой всех доходов и всех расходов Если у вас нет прибыли, исключаемой из налоговой базы (коды строк 070-090), то переносим результат Кода строки 060 в Код строки 100 (Налоговая база).