Корректировочная счет фактура в 1с 8.3. Как отразить корректировочный счет-фактуру на уменьшение и увеличение. Ошибочная корректировка счета

Корректировка НДС необходима при изменении стоимости покупки или реализации. В этой ситуации формируется корректировочный счет-фактура. Рассмотрим на примере программы 1С Бухгалтерия 8.3 корректировку входящего НДС при уменьшении стоимости. Сначала сформируем документ «Поступление товаров» и регистрируем «Счет-фактуру полученный»:

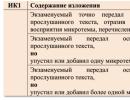

При заполнении отмечаем галочкой пункт «Отразить вычет НДС в книге покупок датой получения»:

Допустим, закупили большую партию товара, и поставщиком была предложена скидка. Соответственно, произошло уменьшение общей стоимости и НДС. Для отражения этого в программе создаем документ «Корректировка поступления»:

В корректировке на вкладке «Главное» необходимо проверить, чтобы отражался документ-основание и стояла галочка возле пункта «Восстановить НДС в книге покупок».

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость, при этом значения в колонках «Стоимость», «НДС» и «Всего» рассчитаются автоматически:

Обязательно в корректировке поступления регистрируем «Корректировочный счет-фактуру», именно по этому документу будет отражаться уменьшение/увеличение суммы. Эти данные будут выводиться в соответствующем поле документа:

Формируем отчеты «Книга покупок» и «Книга продаж», проверяем, каким образом «Корректировочный счет-фактура» будет отражаться в отчетности:

В отчете «Книга покупок» отразилась начальная сумма. А вот в отчете «Книга продаж» уже будет выведена сумма на основании корректировочного счета-фактуры.

Теперь разберем пример по увеличению стоимости. Аналогичным образом оформляем «Поступление товаров» и регистрируем документ «Счет-Фактура»:

У поставщика произошло увеличение цены на новую партию товара, и был выставлен «Корректировочный счет-фактура». Если покупатель согласен с новой стоимостью, то оформляется документ «Корректировка поступления» так же, как в предыдущем случае. Также корректировку поступления можно создать через кнопку «Создать на основании» из приходной накладной.

Необходимо заполнить:

Вид операции - «Корректировка по согласованию сторон».

Основание.

Восстановить НДС в книге продаж – отмечаем галочкой.

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость.

Регистрируем «Корректировочный счет-фактура полученный»:

В данной ситуации нужно обратиться к регламентной операции «Формирование записей книги покупок»:

Так как в изначальном документе «Счет-фактура» был отмечен галочкой пункт «Отразить вычет НДС в книге покупок датой получения», то данные из этого документа не отображаются при формировании записей книги покупок. Но отражается запись по корректировке.

В результате оба счета-фактуры будут фигурировать в книге покупок:

При уменьшении стоимости данные из корректировочного счета-фактуры отражаются в книге продаж, а при увеличении стоимости – в книге покупок.

При реализации корректировочный счет-фактура по уменьшению стоимости попадет в книгу покупок, а по увеличению – в книгу продаж.

Корректировка по реализации оформляется аналогичным образом. Формируем документ «Корректировка реализации» с учетом уменьшения цены:

И регистрируем «Корректировочный счет-фактуру». Заполняем данные в соответствующем поле по уменьшению стоимости:

Обратите внимание, что прежде чем сформировать отчеты, необходимо выполнить регламентные операции по НДС.

В отчете «Книга покупок» будет отражаться запись об уменьшении стоимости на основании созданного корректировочного счета-фактуры. В колонке «Код операции» будет стоять 18, а в колонке с наименованием продавца отображено название нашей организации:

Формируем теперь «Корректировка реализации» с учетом увеличения цены:

В документе «Корректировочный счет-фактура» отразится увеличение суммы.

Как приятно получить скидку, особенно вашему покупателю, который вначале этого совсем не ждал, однако для вас это оборачивается «лишними бумажками», поэтому рассмотрим, как составить корректировочный счет фактура в 1с 8.2.

Корректировочный счет-фактура в 1с 8.2 выставляется при изменении цены и (или) количества отгруженных товаров (работ, услуг, имущественных прав). В нем будет отражаться разница (положительная или отрицательная), на которую произошло изменение стоимости отгруженных товаров (работ, услуг, имущественных прав).

Корректировочный счет-фактуру нужно выставить не позднее пяти календарных дней с момента составления дополнительного соглашения или иного документа, изменяющего стоимость отгруженных товаров (работ, услуг, имущественных прав), или получения документа, подтверждающего согласие (факт уведомления) покупателя на изменение этой стоимости (п. 3 ст. 168 НК РФ).

В нашем примере мы рассмотрим как отразить скидку покупателю и выписать корректировочный счет-фактуру выданный в 1С Бухгалтерия 8 ред. 2.

ООО «Веда» 09 октября 2012 года реализовало ООО «Тонус» брюки женские стоимостью 118 000 руб., в том числе НДС - 18 000 руб. Себестоимость товара 80 000 рублей. Затем ООО «Веда» решило предоставить скидку 10% на брюки женские. 12 октября 2012 года стороны заключили дополнительное соглашение к договору поставки, в котором уменьшена стоимость товаров на сумму скидки.

12 октября 2012 года ООО «Веда» сделало корректировку реализации и выписало корректировочный счет-фактуру и накладную с новой стоимостью товаров (брюки женские 106 200 руб., в том числе НДС 16 200 руб.).

При реализации 09 октября 2012 года бухгалтер ООО «Веда» оформил в 1С Бухгалтерия 8 документ «Реализация товаров и услуг» с видом операции «Продажа, комиссия» и сделал на основании реализации документ «Счет-фактура выданный».

Были сформированы проводки:

Дт 62.01 Кт 90.01.1 -118 000 рублей (отражается выручка с НДС от реализации товара брюки женские)

Дт 90.03 Кт 60.02 – 18 000 рублей (начислен НДС по реализации)

Дт 90.02.1 Кт 41.01 – списан проданный товар брюки женские

Далее 12 октября 2012 года ООО «Веда» нужно оформить документ «Корректировка реализации». Это можно сделать на основании документа «Реализация товаров и услуг». Для этого в журнале реализации товаров и услуг или в открытом документе нажимаем на кнопку Действие далее на основании и выбираем «Корректировка реализации». Вид документа указываем «Корректировка по согласованию сторон». Документ заполняется автоматически. Корректировать мы будет НДС, бухгалтерский и налоговый учет. Единственное, что нужно указать в документе – это новую стоимость товара: 106 200 руб. Проводим документ.

По нему формируются проводки:

Дт 62.01 Кт 90.01.1 корректировка реализации – (минус) 11 800 руб.

Дт 90.03 Кт 19.09 корректировка НДС по реализации - (минус) 1 800 руб.

На основании корректировки делается корректировочный счет фактура в 1с 8.2 . Для этого в нижней части счета-фактуры нажимаем на «Ввести счет-фактуру». Документ заполняется автоматически, нужно только указать, что счет-фактура выставляется.

Продавец должен выставить покупателю корректировочный счет-фактуру на уменьшение (сокращенно - КСФ) по форме (Приложение N 2 к Постановлению Правительства РФ от 26.12.2011 N 1137), если после отгрузки (п. 3 ст. 168 НК РФ):

- уменьшилось количество (объем) товаров (работ, услуг, далее по тексту - товаров) по сравнению с тем, которое указано в счете-фактуре на отгрузку;

- изменилась в меньшую сторону цена товара по сравнению с той, которая указана в счете-фактуре на отгрузку, с чем согласны и продавец, и покупатель. К примеру, если последнему выплачена премия, уменьшающая цену товаров, за выполнение определенных условий договора поставки (п. 2.1 ст. 154 НК РФ). Кроме случаев продажи продовольственных товаров;

- уменьшились и цена, и объем поставленных товаров.

КСФ должен быть выставлен в течение 5 календарных дней с даты, когда был оформлен документ, подтверждающий согласие обеих сторон на изменение цены и/или количества товара (оформлено уведомление покупателя). Это может быть допсоглашение к договору, акт о недостатках товара и др. (п. 3 ст. 168 , п. 10 ст. 172 НК РФ , Письмо Минфина от 14.02.2017 N 03-07-09/8251).

Напомним, что если в отгрузочном счете-фактуре была найдена ошибка, допустим, арифметическая, то продавец должен выставить исправленный счет-фактуру, а не корректировочный (Письмо Минфина от 25.02.2015 N 03-07-09/9433).

Как отразить корректировочный счет-фактуру на уменьшение продавцу

Корректировочный счет-фактура на уменьшение у продавца должен быть зарегистрирован в книге покупок в квартале получения документа, подтверждающего, что покупатель согласен на уменьшение, или позднее. Но в пределах 3 лет со дня составления корректировочного счета-фактуры (п. 13 ст. 171 , п. 10 ст. 172 НК РФ). При этом вносить исправления в книгу продаж не нужно.

Как покупателю отразить корректировочный счет-фактуру от поставщика на уменьшение

Корректировочный счет-фактура на уменьшение у покупателя регистрируется в книге продаж за тот квартал, на который выпала более ранняя из дат (пп. 4 п. 3 ст. 170 НК РФ , п. 14 Правил ведения книги продаж , утв. Постановлением Правительства РФ от 26.12.2011 N 1137):

- дата получения первичных документов на изменение стоимости в сторону уменьшения;

- дата получения КСФ.

Но это в том случае, если поставщик выставил корректировочный счет-фактуру на уменьшение из-за снижения цены или уменьшения количества товара, который уже принят к учету. При этом в книгу покупок никакие изменения не вносятся.

Также поставщик должен выставить КСФ, если при приемке партии покупателем был обнаружен бракованный товар или просто его меньшее количество, чем должно было быть. Однако при таких обстоятельствах покупатель сразу принимает к учету фактическое количество товара (не бракованного) и на соответствующую сумму регистрирует счет-фактуру в книге покупок. Соответственно, корректировочный счет-фактуру ему нигде регистрировать не нужно (

Корректировочный счет-фактура: порядок регистрации

В налоговом законодательстве понятие "корректировочный счет-фактура " появилось благодаря Закону от 19 июля 2011 г. N 245-ФЗ. Соответствующие нормы вступили в силу 1 октября 2011 г. Однако к этому моменту форма корректировочного счета-фактуры так и не была утверждена Правительством, как того требует п. 8 ст. 169 НК. Устранила возникший вакуум Федеральная налоговая служба. В Письме от 28 сентября 2011 г. N ЕД-4-3/15927@ ФНС России привела рекомендуемую форму корректировочного счета-фактуры и Порядок ее заполнения.

Корректировочный счёт-фактура по реализации товаров (услуг) в 2018 году

В Письме от 2 ноября 2011 г. N ЕД-3-3/3608@ налоговики разъяснили, что данный бланк можно заполнять любым удобным способом. Каких-либо других ограничений, в частности по формату бумаги, нет.

Изначально было оговорено, что разработанная ФНС форма носит вовсе не обязательный характер. Однако в любом случае налогоплательщики могут ее использовать только до введения в действие соответствующего Постановления Правительства. Оно, в свою очередь, уже появилось. Речь идет о Постановлении от 26 декабря 2011 г. N 1137, которым утверждена в том числе форма корректировочного счета-фактуры. Именно ее нужно применять с момента вступления в силу названного Постановления.

Что, где, когда?

Прежде чем приступить к сравнительному анализу рекомендуемой и уже постоянной формы корректировочного счета-фактуры, стоит вспомнить следующие моменты.

Во-первых, в соответствии с п. 3 ст. 168 Налогового кодекса корректировочный счет-фактура применяется при изменении стоимости

отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Такого рода корректировки происходят, в частности, при изменении цены (тарифа)

и (или) уточнении количества (объема) отгруженных товаров

.

Во-вторых, прежде чем составить корректировочный счет-фактуру, продавец должен уведомить покупателя об изменениях

(цены, объема поставки). Причем важно заручиться согласием покупателя на такие коррективы. И только при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров или их количества (объема), впоследствии продавец или покупатель сможет претендовать на вычет по НДС на основании корректировочного счета-фактуры.

В-третьих, выставить корректировочный счет-фактуру продавец обязан не позднее пяти календарных дней со дня составления документа, подтверждающего согласие (факт уведомления) покупателя об изменении стоимости отгруженных товаров.

Новая форма: отличительные черты

Итак, мы вспомнили, когда и в какие сроки должен быть выставлен корректировочный счет-фактура. Теперь самое время сравнить его рекомендуемую форму и пришедший ей на смену уже постоянный бланк, утвержденный Постановлением Правительства РФ N 1137.

Прежде всего отметим отдельные "шапочные" изменения, которые имеют место. Так, теперь помимо номера и даты корректировочного счета-фактуры (строка 1) нужно указать порядковый номер и дату внесения в него исправления (строка 1а), если таковое имело место. И если ранее в рекомендуемой ФНС форме требовалось указать только реквизиты первоначального счета-фактуры (строка 1.1), то отныне помимо этого нужно дополнительно указать номер и дату его исправления, опять же если оно вносилось, и для этой информации предназначена строка 1б.

Кроме того, в "шапке" корректировочного счета-фактуры появилась строка 4. В ней указывается наименование валюты и ее цифровой код. Эти данные просто переносятся из строки 7 первоначального счета-фактуры.

Что касается "середки", то, как и было обещано, чиновники сделали ее более удобной для заполнения, во всяком случае табличка теперь с легкостью умещается на одной страничке. А добиться этого, как оказалось, не так-то и сложно. Просто вместо нагромождения столбцов, в которых отражались данные "До изменения", "После изменения", а также разница "К доплате" и "К уменьшению", соответствующие данные вносятся в специально отведенные для них следующие строки таблицы:

— А (до изменения) — в нее вписываются показатели первоначального счета-фактуры;

— Б (после изменения) — в ней показываются данные после изменения стоимости товаров.

Показатели для строк В (увеличение) и Г (уменьшение) рассчитываются так: из данных строки А вычитают соответствующий показатель строки Б. Если результат отрицательный, то мы имеем дело с увеличением стоимости товаров, а значит, его нужно без знака минус вписать в строку В. А в противном случае, т.е. если полученный результат окажется положительным, заполняется строка Г.

Здесь отметим еще один интересный момент. В п. 5.2 ст. 169 Налогового кодекса приведен перечень обязательных реквизитов, которые должны быть отражены в корректировочном счете-фактуре. В пп. 13 данной нормы, в частности, установлено, что в случае изменения стоимости отгруженных товаров в сторону уменьшения соответствующая разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным знаком. Между тем, следуя порядку заполнения корректировочного счета-фактуры, никаких отрицательных значений в нем быть не может. Подобный "казус" был и в рекомендуемой форме корректировочного счета-фактуры. Представители ФНС России в Письме от 2 ноября 2011 г. N ЕД-3-3/3608@ разъяснили, что отрицательный знак означает отражение показателя разницы при уменьшении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) в графе "К уменьшению". Причем они подчеркнули, что в данном случае внесение данных с положительным знаком позволит продавцу увеличить сумму налога, заявленную к вычету (а не уменьшить сумму налоговых вычетов). Другими словами, продавец получает право применить вычет по НДС в связи с уменьшением стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) в соответствии с п. 13 ст. 171 НК. Видимо, чиновники решили сохранить данный принцип.

Правила заполнения большинства реквизитов корректировочного счета-фактуры аналогичны установленным для первоначального, то есть обычного счета-фактуры. В частности, стоимостные показатели корректировочного счета-фактуры (в строках А, Б, В и Г граф 4 — 6, 8, 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте). А в определенных случаях в графу 6 и в графу 8 вносится запись "без акциза" или "без НДС" соответственно.

Заполнение корректировочного счета-фактуры завершается подведением итогов по следующим показателям: стоимость без НДС (графа 5), сумма НДС (графа 8) и стоимость с НДС (графа 9). И эти данные пригодятся при регистрации корректировочного счета-фактуры в Журнале учета полученных и выставленных счетов-фактур, а также в Книге покупок, Книге продаж или дополнительных листах к этим книгам.

Обратите внимание! Все счета-фактуры, включая корректировочные и исправленные, составленные на бумажном носителе или в электронном виде, подлежат единой регистрации в хронологическом порядке: в ч. 1 Журнала учета счетов-фактур по дате их составления, а в ч. 2 — по дате получения.

Регистрация корректировочного счета-фактуры

Порядок регистрации корректировочных счетов-фактур в первую очередь зависит от того, уменьшилась в результате корректировок стоимость поставки или, напротив, увеличилась.

В Журнале учета полученных и выставленных счетов-фактур в общем случае указывается номер и дата корректировочного счета-фактуры, а также реквизиты первоначального счета-фактуры. При этом в Журнале учитываются только результаты произведенных корректировок (уменьшение или увеличение цены поставки и соответствующие коррективы сумм НДС), а потому такие показатели как "Стоимость товаров, (работ, услуг), имущественных прав по счету-фактуре — всего" и "В том числе сумма НДС по счету-фактуре" заполнять не требуется (графы 14 и 15).

Уменьшение стоимости

. Отметим, что в этом случае у продавца возникает право на вычет излишне уплаченной суммы НДС, а покупателю придется восстановить принятый к вычету "излишек" налога. Причем в соответствии с пп. 4 п. 3 ст. 170 Налогового кодекса восстановление налога производится в том налоговом периоде, на который приходится наиболее ранняя из следующих дат:

— дата получения покупателем первичных документов на изменение в сторону уменьшения стоимости приобретенных товаров (выполненных работ, оказанных услуг), полученных имущественных прав;

— дата получения покупателем корректировочного счета-фактуры, выставленного продавцом при изменении в сторону уменьшения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Этим объясняется порядок регистрации соответствующих корректировочных счетов-фактур.

Так, продавец выставляет корректировочный счет-фактуру и регистрирует его в ч. 1 Журнала учета полученных и выставленных счетов-фактур (далее — Журнал). Отдельно оговорено, что в ч. 2 продавец данный документ не отражает.

Затем корректировочный счет-фактура должен быть зарегистрирован в Книге покупок. Ведь именно по ее данным определяется сумма НДС, предъявляемая к вычету (возмещению). А право на вычет у продавца, в соответствии с п. 10 ст. 172 НК, возникает при выполнении следующих условий: необходимо наличие корректировочного счета-фактуры и "первички", подтверждающей уведомление (согласие) покупателя на корректировку цены сделки.

В том налоговом периоде, в котором они были выполнены, продавец и регистрирует корректировочный документ.

В свою очередь покупатель регистрирует корректировочный счет-фактуру в ч. 2 Журнала, поскольку увеличивается сумма НДС, подлежащая уплате в бюджет. Далее он должен зарегистрировать в Книге продаж либо корректировочный счет-фактуру, либо "первичку", подтверждающую изменение условий поставки, в зависимости от того, что он получил ранее.

Таблица 1. Перенос данных из корректировочного счета-фактуры в книги покупок и продаж при уменьшении стоимости поставки

Увеличение стоимости

. При увеличении стоимости поставки у продавца возникает обязанность доплатить НДС в бюджет, поэтому выставленный корректировочный счет-фактуру он регистрирует в ч. 1 Журнала. Также документ нужно зарегистрировать либо в Книге продаж, либо в дополнительном листе к Книге продаж. Определить, где именно нужно отразить данные по корректировочному счету-фактуре, не сложно. Если отгрузка и корректировка произошли в одном налоговом периоде — регистрируем в Книге продаж. В случае же, когда данные события приходятся на разные кварталы, то корректировочный счет-фактуру нужно отразить в доплисте к Книге продаж, сформированный за налоговый период, когда была отгрузка.

Что касается продавца, то в результате подобных корректировок у него появляется право на вычет разницы между суммами налога, исчисленными до и после их изменения. Покупатель регистрирует корректировочный счет-фактуру при увеличении стоимости товаров в ч. 2 Журнала. А в Книге покупок его нужно "приписать" к тому налоговому периоду, в котором в наличии у покупателя имелся как корректировочный счет-фактура, так и первичный документ, подтверждающий изменение цены поставки.

Таблица 2. Перенос данных из корректировочного счета-фактуры в книги покупок и продаж при увеличении стоимости поставки

Февраль 2012 г.

Счет-фактура, Вычет НДС, Восстановление НДС

Особенности регистрации корректировочного

счета–фактуры в книге покупок и продаж

1.

Корректировочный счет фактура на уменьшение у продавца

Регистрация корректировочного счета-фактуры продавцом при уменьшении стоимости отгруженных товаров

В случае уменьшения стоимости товаров продавец регистрирует корректировочный счет-фактуру в книге покупок в том налоговом периоде, в котором возникло право на вычет НДС (абз. 1 п. 13 ст. 171, п. 10 ст. 172 НК РФ). Вычет возможен на основании корректировочного счета-фактуры при наличии договора, соглашения или иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров.

В Письме от 28.09.2011 N ЕД-4-3/15927@ ФНС России обращает внимание на следующие особенности регистрации корректировочного счета-фактуры в книге покупок:

- показатели из графы 9б (разница к уменьшению) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 7 книги покупок;

- данные из графы 5б (разница к уменьшению) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 8а (9а) книги покупок;

- показатели из графы 8б (разница к уменьшению) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 8б (9б) книги покупок.

2. Регистрация корректировочного счета-фактуры продавцом при увеличении стоимости отгруженных товаров

Увеличение стоимости отгруженных товаров учитывается при определении налоговой базы за тот период, в котором они были отгружены (п. 10 ст. 154 НК РФ).

В связи с этим, если стоимость товаров увеличилась после истечения налогового периода, в котором они были отгружены, продавец должен зарегистрировать корректировочный счет-фактуру в дополнительном листе книги продаж. ФНС России обращает внимание на следующее:

- в графе 1 дополнительного листа книги продаж указываются дата и номер корректировочного счета-фактуры;

- данные из графы 9в (разница к доплате) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 4 дополнительного листа книги продаж;

- показатели из графы 5в (разница к доплате) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 5а (6а) дополнительного листа книги продаж;

- данные из графы 8в (разница к доплате) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 5б (6б) дополнительного листа книги продаж.

Если увеличение стоимости товаров произошло в том же налоговом периоде, что и отгрузка товаров, корректировочный счет-фактуру следует зарегистрировать в книге продаж этого же периода.

Иными словами, в случае увеличения первоначальной цены сделки продавец должен начислить к уплате в бюджет дополнительную сумму налога. Причем такое доначисление производится не в периоде корректировки, а в том квартале, когда была отражена реализация (п. 13 ст. 171 НК РФ). Соответственно, и корректировочный счет-фактура в этом случае регистрируется в книге продаж того налогового периода, в котором произведена отгрузка (выполнение, оказание, передача). Причем если корректировка осуществляется в другом налоговом периоде (не в квартале отгрузки), возникает обязанность составления дополнительного листа книги продаж.

При этом в случае увеличения первоначальной цены сделки продавец обязан представить в налоговый орган уточненную декларацию по НДС.

3. Регистрация корректировочного счета-фактуры покупателем при уменьшении стоимости приобретенных товаров

Покупатель обязан восстановить НДС, соответствующий разнице между суммой налога, исчисленной со стоимости отгруженных товаров, и суммой налога, исчисленной после уменьшения данной стоимости (подп. 4 п. 3 ст. 170 НК РФ). Восстановление необходимо произвести в том налоговом периоде, в котором был получен или корректировочный счет-фактура, или первичный документ об уменьшении стоимости отгруженных товаров (в зависимости от того, какой из указанных документов был получен первым).

Для восстановления налога покупатель должен зарегистрировать корректировочный счет-фактуру или первичный документ в книге продаж. При этом, по мнению ФНС России, необходимо обратить внимание на следующее:

- в графе 1 книги продаж указываются дата и номер корректировочного счета-фактуры или первичного документа на уменьшение стоимости товаров;

- показатели из графы 9б (разница к уменьшению) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 4 книги продаж;

- данные из графы 5б (разница к уменьшению) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 5а (6а) книги продаж;

- показатели из графы 8б (разница к уменьшению) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 5б (6б) книги продаж.

4. Регистрация корректировочного счета-фактуры покупателем при увеличении стоимости приобретенных товаров

Покупатель регистрирует корректировочный счет-фактуру в книге покупок в том налоговом периоде, в котором возникло право на вычет НДС (абз. 2 п. 13 ст. 171, п. 10 ст. 172 НК РФ). При этом особенности порядка регистрации корректировочного счета-фактуры в книге покупок следующие:

- в графе 2 книги покупок указываются дата и номер корректировочного счета-фактуры;

- данные из графы 9в (разница к доплате) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 7 книги покупок;

- показатели из графы 5в (разница к доплате) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 8а (9а) книги покупок;

- данные из графы 8в (разница к доплате) строки «Итого по корректировочному счету-фактуре» корректировочного счета-фактуры переносятся в графу 8б (9б) книги покупок.

В случае увеличения первоначальной цены сделки покупатель вправе принять к вычету дополнительно предъявленную сумму НДС. Право на вычет разницы по НДС возникает после получения корректировочного счета-фактуры при наличии договора (соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя) на изменение стоимости, но не позднее трех лет с момента составления корректировочного счета-фактуры (п. 10 ст. 172 НК РФ).

Одним из основных вопросов, возникающих у налогоплательщиков в связи с применением корректировочных счетов-фактур, является возможность выставления и правильность оформления повторного корректировочного счета-фактуры. Но этот вопрос не описан в Налоговом кодексе, поэтому с соответствующими разъяснениями выступил ФНС России в своем Письме от 10.12.2012 г. № ЕД-4-3/20872@.

Во-первых, ФНС России напоминает о том, что в п. 5.2 ст. 169 НК РФ содержится перечень реквизитов, которые налогоплательщик должен указать в корректировочном счете-фактуре. К ним относятся, в частности, порядковый номер первичного счета-фактуры и дата его составления, а также суммовая разница между показателями первичного счета-фактуры и данными, исчисленными уже после изменения стоимости товаров, работ или услуг, а также переданных имущественных прав.

В Приложении № 2 к Постановлению Правительства РФ от 26.12.2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» приведены правила заполнения корректировочного счета-фактуры.

Согласно пунктам 1 и 2 этого Приложения, в строке 1б корректировочного счета-фактуры должны быть указаны номер и дата того счета-фактуры, к которому составляется корректировочный. В случае, если в корректировочном счете-фактуре заполняются графы по строке А (т.е. данные до изменения), то в них указываются соответствующие показатели граф того счета-фактуры, к которому составляется корректировочный.

Т.к. корректировочный счет-фактура составляется, согласно законодательству, на разницу между первоначальными данными и показателями после изменения стоимости товаров или работ, услуг, то в случае повторного изменения стоимости продавцом выставляется . При этом все данные из первого корректировочного счета-фактуры переносятся в повторный: т.е. по строке А повторного корректировочного счета-фактуры отражаются данные строки Б предыдущего корректировочного счета-фактуры.

Исходя из этого, по мнению ФНС России, в повторном корректировочном счете-фактуре в строке 1б надо указывать номер и дату предыдущего корректировочного счета-фактуры.

В том случае, если повторный корректировочный счет-фактура в строке 1б содержит сведения из первичного счета-фактуры (до корректировки), то, согласно абз.

Как отразить корректировочный счет-фактуру на уменьшение?

2 п. 2 ст. 169 НК РФ, для налоговых органов это не может быть основанием для отказа в принятии суммы НДС к вычету, ведь данная ошибка не препятствует им идентифицировать продавца, покупателя или стоимость товаров, работ или услуг, а так же ставку и сумму НДС и т.д.

Это далеко не все вопросы, возникающие у налогоплательщиков при использовании корректировочных счетов-фактур. Поэтому, чтобы избежать ошибок при их применении, можно попробовать переделывать основной счет-фактуру и сопутствующие ему документы.

Учимся работать с НДС часть 4 - корректировочный счет-фактура (1С:Бухгалтерия 8.3, редакция 3.0)

2016-12-08T14:06:08+00:00Продолжаем серию уроков () по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: "Корректировочный счет-фактуру".

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков - на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Корректировочный счет-фактура - это отдельный документ со своей формой.

Он выставляется в ситуации, когда продавец сначала выставил обычный счет-фактуру, а затем изменилась стоимость или количество отгруженных товаров.

Причиной такого изменения может оказаться:

- Скидка покупателю за объем закупок.

- Уточнение количества (объема) отгруженного товара.

- Уточнение цены (тарифа) товара.

Корректировочный счет-фактура не должен применяться для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Перед составлением корректировочного счета-фактуры продавец обязан уведомить об этом покупателя, заключив с ним договор или соглашение об изменении стоимости отгруженных товаров.

После составления соглашения (договора) продавец обязан в течение 5 календарных дней выставить покупателю корректировочный счет-фактуру.

Соответственно покупатель и продавец обязаны доначислить или восстановить разницу между суммой НДС до и после корректировки.

Это делается в периоде выставления (соответственно получения) корректировочного счета-фактуры.

Ситуация для учёта

В 1 квартале мы (ООО "НДС") продали ООО "Покупатель" 2 стула по цене 3000 рублей за каждый (включая НДС).

При этом мы выставили покупателю счет-фактуру на сумму 6 000 рублей (включая НДС).

Во 2 квартале согласно условиям договора мы (ООО "НДС") предоставили скидку для ООО "Покупатель" в размере 25% за объём закупок. Эта скидка распространяется в том числе на уже отгруженные товары в 1 квартале.

01.04.2016 мы составили соглашение с ООО "Покупатель" об изменении цены на поставку стульев в 1 квартале (она уменьшилась на 2 * 3 000 * 0,25 = 1 500 рублей).

03.04.2016 мы выставили ООО "Покупатель" корректировочный счет-фактуру с указанием отрицательной разницы между ранее начисленным НДС (6 000 * 18 / 118 = 915.25 рублей) и его скорректированным значением из-за скидки (6 000 * 0,75 * 18 / 118 = 686.44). Разница по налогу составила: 686.44 - 915.25 = -228.81.

Согласно выставленному корректировочному счету-фактуре мы (ООО "НДС") имеем право во 2 квартале уменьшить наше обязательство по НДС в размере 228.81 рубля (через книгу покупок).

Согласно полученному от нас корректировочному счету-фактуре ООО "Покупатель" обязан во 2 квартале восстановить НДС к уплате в размере 228.81 рубля (через книгу продаж).

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0) на стороне ООО "НДС", а также посчитать НДС за каждый квартал.

Суть урока

Мы (ООО "НДС") начислим НДС к уплате за отгруженные стулья, отразив обычный счет-фактуру выданный (для ООО "Покупатель") в книге продаж за 1 квартал в размере 6 000 * 18 / 118 = 915.25 рубля.

Затем мы восстановим НДС в размере 228.81 рубля, отразив корректировочный счет-фактуру в книге покупок за 2 квартал.

Итого НДС:

- К уплате за 1 квартал 915.25 рубля.

- К возмещению за 2 квартал 228.81 рубля.

1 квартал

Реализуем товар покупателю

Заходим в раздел "Продажи" пункт "Реализация (акты, накладные)":

Создаём новую реализацию товаров:

Заполняем реализацию 2 стульев по цене 3 000 рублей каждый в 1 квартале:

Проводим документ, а затем в самом низу документа нажимаем кнопку "Выписать счет-фактуру":

Распечатываем созданный счет-фактуру в 2 экземплярах (один нам, другой покупателю):

Смотрим НДС к уплате за 1 квартал

Заходим в раздел "Отчеты" пункт "Анализ учета НДС":

Формируем этот отчёт за 1 квартал:

К уплате НДС за 1 квартал 915 рублей 25 копеек.

2 квартал

Делаем корректировку реализации

Снова заходим в раздел "Продажи" пункт "Реализации (акты, накладные)":

Выделяем (левой кнопкой мыши) реализацию на 6 000 рублей и на панели выбираем команду "Создать на основании" (она может быть спрятана в пункте "Ещё"), а в ней пункт "Корректировка реализации":

Создался документ "Корректировка реализации" от 01.04.2016. На закладке "Товары" корректируем цену в сторону уменьшения на 25% (было 3 000, стало 2 250):

Проводим документ, а затем выписываем корректировочный счет-фактуру при помощи кнопки в самом низу:

Распечатываем созданный корректировочный счет-фактуру в 2 экземплярах:

Формируем записи книги покупок

Для этого заходим в помощник по учету НДС за 2 квартал:

Открываем пункт "Формирование записей книги покупок":

Переходим на закладку "Уменьшение стоимости реализации" и нажимаем кнопку "Заполнить документ":

Программа автоматически нашла нашу корректировку реализации в меньшую сторону:

Проводим документ "Формирование записей книги покупок".

Смотрим НДС к возмещению за 2 квартал

Формируем "Анализ учета НДС" за 2 квартал:

НДС к возмещению благодаря корректировочному счету-фактуре составил 228 рублей 81 копейка.